Por: Nassir Sapag Chain

Para determinar cuál es la rentabilidad que obtendría el inversionista por los recursos propios aportados para la materialización de un proyecto, se debe efectuar una corrección al flujo de caja que mide la rentabilidad del total de la inversión, mediante la incorporación del efecto del financiamiento externo en la proyección de caja efectuada anteriormente, ya sea por la obtención de un préstamo o la contratación de un leasing.

La forma de tratar estas dos situaciones es distinta cuando se trata de medir la rentabilidad del inversionista, principalmente por las consideraciones de tipo tributario que se deben tener en cuenta al construir el flujo de caja.

1.- Financiamiento del proyecto con deuda

Al recurrir a un préstamo bancario para financiar el proyecto, la empresa debe asumir el costo financiero que está asociado a todo proceso de otorgamiento de créditos, el cual, como se explicó anteriormente, tiene un efecto negativo sobre las utilidades y, por lo tanto, positivo sobre el impuesto. Es decir, genera un ahorro tributario al reducir las utilidades contables sobre las cuales se calcula el impuesto.

Por otra parte, incorporar el préstamo como un ingreso en el flujo de caja del inversionista en el momento cero, hace que la inversión se reduzca de manera tal, que el valor resultante corresponde al monto de la inversión que debe ser financiada con recursos propios.

La rentabilidad del inversionista se calculará comparando la inversión que deberá él financiar con el remanente del flujo de caja que queda después de servir el crédito, es decir, después de pagar los intereses y de amortizar la deuda. Para ejemplificar esta situación, considérese el siguiente flujo de caja simplificado de un proyecto antes de incorporar el análisis del financiamiento, donde:

- El 60% de la inversión fija se financia con un préstamo a ocho años plazo y a una tasa de interés del 9% anual.

- El capital de trabajo, las inversiones de reposición y el 40 % de las inversiones fijas se financian con aportes de los inversionistas

Para incorporar el efecto del financiamiento debe calcularse primero el monto de la cuota que se deberá servir al banco anualmente y diferenciar de ella los componentes de interés y de amortización de la deuda. El monto de la cuota (C) se puede calcular por la siguiente expresión:

![]()

Donde P es el monto del préstamo, i la tasa de interés y n el número de cuotas en que se servirá el crédito. Reemplazando resulta una cuota de $41.194.

Para diferenciar la parte de la cuota que corresponde a los intereses del préstamo (que se encuentran afectos a impuesto) de su amortización (que no está afecta a impuesto), se elaborará una tabla de pagos que expresa, en la primera columna, el saldo de la deuda al inicio de cada año; en la segunda, el monto total de cada cuota; en la tercera, el interés del período y, en la cuarta, el monto que amortizará la deuda inicial, calculada como la diferencia entre la cuota y el interés pagaderos. Esto se muestra en la Tabla 1.

Tabla Nº1

Tabla de Desarrollo o Amortización

| Deuda | Cuota | Interés | Amortización |

| 228,000 | 41,194 | -20,520 | -20,674 |

| 207,326 | 41,194 | -18,659 | -22,534 |

| 184,792 | 41,194 | -16,631 | -24,562 |

| 160,229 | 41,194 | -14,421 | -26,773 |

| 133,456 | 41,194 | -12,011 | -29,183 |

| 104,274 | 41,194 | -9,385 | -31,809 |

| 72,464 | 41,194 | -6,522 | -34,672 |

| 37,792 | 41,194 | -3,401 | -37,792 |

Para medir la rentabilidad de los recursos propios se debe incluir el efecto del financiamiento en el flujo de caja original, incorporando los intereses antes de impuesto con signo negativo, el préstamo con signo positivo después de impuestos y la amortización del préstamo con signo negativo, también después de impuesto. El flujo de caja resultante se muestra en la Tabla 2.

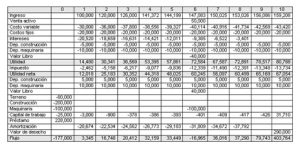

Tabla N°2

Flujo de caja del inversionista (con deuda)

Como se puede observar, cuando se incorpora el préstamo con signo positivo, el flujo de caja en el momento cero se reduce automáticamente a los $177.000 correspondientes a la cuantía de recursos que debe aportar el inversionista para financiar la parte de la inversión que no cubre el préstamo.

- Financiamiento del proyecto con leasing

Una fuente opcional de financiamiento de las inversiones de un proyecto lo constituye el leasing, instrumento mediante el cual la empresa puede disponer de determinados activos con anterioridad a su pago.

El leasing o alquiler de activos, permite su uso por un período determinado de tiempo a cambio de una serie de pagos. Al término del período de alquiler el locatario puede ejercer una opción para comprar o devolver el bien o para renovar el contrato. Hay dos tipos de operaciones de leasing: financiero y operativo.

Un leasing financiero involucra plazos generalmente largos y pagos que deben ser cumplidos en su totalidad. Una característica importante de este tipo de leasing es que en el contrato deben estar explícitas cualquiera de las siguientes cuatro condiciones:

- La transferencia de la propiedad del bien al locatario o inquilino, al término del contrato.

- El monto de la opción de compra es inferior al valor comercial esperado para el bien en ese momento.

- El valor actual de las cuotas corresponde a una proporción significativa del valor de adquisición al inicio del contrato.

- El contrato abarca parte importante de la vida útil.

El leasing financiero se contabiliza en forme similar a la compra de un activo fijo. Es decir, se activa, bajo la denominación de “activos en leasing”, el valor actual de las cuotas y la opción de compra o, si el contrato lo establece, el precio contado del bien objeto del alquiler. El valor nominal del contrato se contabilizará como pasivo exigible. La diferencia entre el valor nominal del contrato y el valor actual de sus pagos convenidos se contabilizará como “intereses diferidos por leasing”. Al vencimiento de cada cuota se traspasarán a gastos contables los intereses diferidos por leasing devengados.

Si el proyecto va a ser financiado mediante un leasing operativo en vez de endeudamiento, la forma de calcular el flujo del inversionista difiere del procedimiento explicado para el financiamiento bancario, por cuanto el total de la cuota del leasing es considerada como gasto deducible de impuesto, similar a cualquier alquiler de un bien inmueble, por ejemplo.

Como se busca medir la rentabilidad de los recursos propios, en la columna cero se colocará el total de la inversión menos el valor de los activos que se financiarán con el leasing. Nótese que, en este caso, la inversión neta que aparecerá en el momento cero corresponderá a los recursos que tendrá que aportar el inversionista.

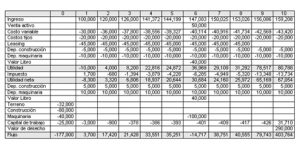

Si se incorpora la opción de financiamiento por leasing para financiar el 60% de la inversión del ejemplo anterior y suponiendo que conlleva a pagar una cuota anual de $45.000, también en ocho años, se tendría un flujo de caja para el inversionista como el que muestra la Tabla 3. En este caso, en el momento cero se anota sólo aquella parte de la inversión que corresponde financiar antes del inicio de la operación, por cuanto el pago por la compra de los activos se hace diferido en ocho años.

Nótese que se desembolsa una inversión inicial de sólo $177.000 en circunstancias de que el proyecto utiliza activos valorados en $405.000. Esto se debe a que el 60% de la inversión fija es financiada por la vía de un arrendamiento. Como se puede observar, la depreciación también disminuye en este caso, por cuanto el ahorro tributario del leasing se obtiene sobre el total de la cuota y sólo el monto no financiado con leasing se deprecia para aprovechar el descuento tributario restante.

Cuando el 60% de la inversión se financia con deuda, se aprovecha el ahorro tributario sólo de los intereses del préstamo (no sobre todo el servicio de la deuda que incluye, además, las amortizaciones de esa deuda) y de la depreciación de los activos comprados con dicho préstamo. Con el leasing se asume que, en este ejemplo, el 60% de los activos fijos es alquilado, obteniéndose un ahorro tributario sobre el monto total de la cuota.

Tabla Nº3

Flujo de caja del inversionista (con leasing)

De acuerdo con lo anterior, la inclusión de los efectos tanto de la deuda como del leasing, permiten medir la rentabilidad de los recursos propios invertidos y no la rentabilidad del proyecto.

Comentarios recientes